Finance - Eine Branche im Wandel Teil 1

Trends und Entwicklungen in der Financebranche – Eine Übersicht.

„Vertrieb in disruptiven Zeiten” powered by Rocking Sales, dem Blog zum Thema Vertrieb

Nachdem wir uns in den vergangenen fünf Blogbeiträgen aus unserer Serie tiefgehend mit der Automobilbranche beschäftigt haben, erhalten Sie ab heute wertvolle Insights zur Finanzbranche. Es zeigen sich einige Parallelen zur Automobilbranche auf, jedoch hat die Finanzbranche mit einigen individuellen Entwicklungen zu kämpfen. Zunächst geben wir Ihnen eine Übersicht über die aktuellen Trends und Entwicklungen der Branche. In den kommenden Beiträgen werden wir auf einige dieser Trends näher eingehen und schließlich im fünften Beitrag wieder unser vertriebliches Fazit für Sie ziehen.

Übersicht Blog-Serie Finance

Teil 2 – 21.06.21

Teil 3 – 28.06.21

Teil 4 – 05.07.21

Teil 5 – 12.07.21

Schöpfen Sie Ihre Potenziale aus?

Welche Trends, Entwicklungen und Herausforderungen beschäftigen die Finanzbranche aktuell?

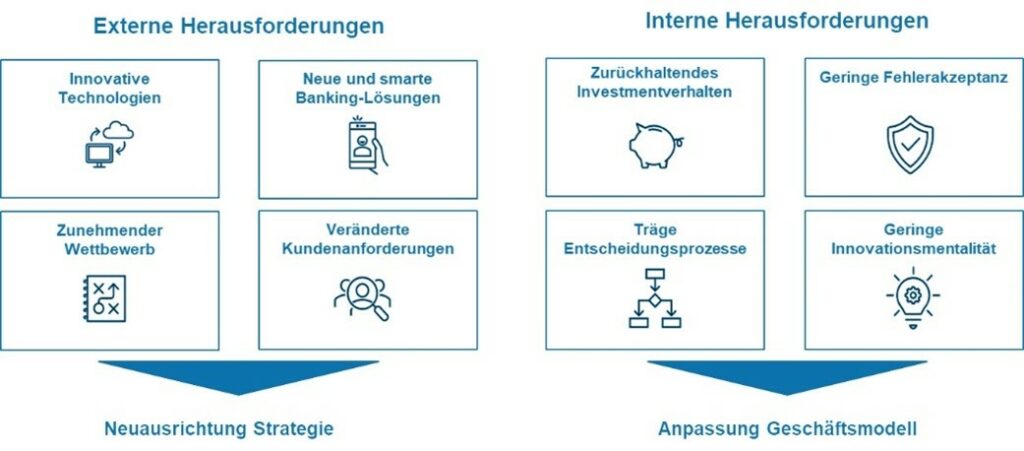

Die Financebranche, insbesondere die Bankenbranche, muss sich bereits seit längerer Zeit mit enormen Herausforderungen beschäftigen. Dabei kann zwischen externen und internen Herausforderungen unterschieden werden. Die externen Herausforderungen werden besonders durch die Digitalisierung, neue innovative Technologien sowie veränderte Kundenanforderungen getrieben. Die internen Herausforderungen werden hingegen insbesondere durch träge Entscheidungsprozesse und geringe Innovationsmentalität hervorgerufen.

1. Verschärfter Wettbewerb

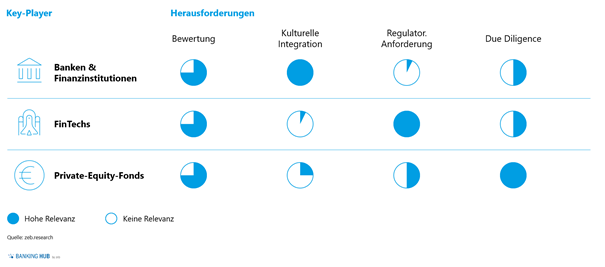

Getrieben durch die Digitalisierung entstehen viele neue innovative Lösungen in der Finanzbranche. Dabei mischen FinTechs mit ihren neuartigen Geschäftsmodellen und Big Techs mit ihren Finanzdienstleistungen die traditionelle Finanzbranche auf. Während durch sie der Wettbewerb für Banken steigt, kommt es gleichzeitig zu mehr Fusionen und Übernahmen in der Branche. FinTechs sind meist deutlich weiter mit der Integration von Digitalisierung und nutzen bereits neue Innovationen. Traditionelle Unternehmen nutzen diese Möglichkeit und verschaffen sich durch die Übernahme der innovativen FinTechs einen Wettbewerbsvorteil. Dennoch birgt die Übernahmen von FinTechs, je nach Keyplayer, verschiedene Herausforderungen:

Ein weiterer Faktor in Bezug auf den verschärften Wettbewerb, der ebenfalls durch die Digitalisierung angetrieben wird, ist die Vergleichbarkeit der Produkte und Angebote. Für den Kunden wird es immer leichter Finanzprodukte miteinander zu vergleichen und darauf basierend das für ihn am beste zu wählen. Welche weiteren Einflüsse die Digitalisierung, unter anderem auf den verschärften Wettbewerb, hat, werden wir detaillierter im nächsten Blogbeitrag präsentieren.

2. Fokus auf die Customer Journey

Um gegen den verschärften Wettbewerb anzukommen, ist die Schaffung eines überzeugenden Kundenerlebnisses immer wichtiger. So zeigt eine Studie der Unternehmensberatung Accenture Interactive, dass Unternehmen, die in das Kundenerlebnis investieren, bis zu sechsmal rentabler sind. Auch hier spielt die Digitalisierung eine große Rolle. Die Kundenansprüche steigen und sie erwarten, dass ihre Anliegen nicht nur leicht, sondern auch digital gelöst werden können. Eine tragende Rolle im Ausbau des Kundenerlebnisses spielt die künstliche Intelligenz (KI). Das bisherige Problem ist jedoch: „Die Kunden deutscher Banken kriegen von künstlicher Intelligenz kaum etwas mit.“

Das liegt unter anderem daran, dass KI bisher hauptsächlich für die Erkennung von Muster, beispielsweise zum Aufdecken eines Betrugs, genutzt wird. Das heißt, KI läuft im Hintergrund ab, wo der Kunde kaum damit in Berührung kommt. “Mit Künstlicher Intelligenz lassen sich [jedoch] Aha-Effekte erzeugen und Kunden überraschen”, sagt Dr. Werner Steck, Partner bei Senacor. Somit spielt KI unmittelbar in die Customer Experience mit ein, doch bisher trauen die Bank sich kaum, diese zu nutzen. Diese Scheu basiert unter anderem auf der geringen Innovationsmentalität. Deshalb kommen hier wieder die Übernahme von FinTechs ins Spiel, denn diese haben sich oft bereits intensiv mit solchen Themen beschäftigt, sodass durch sie eine Integration von KI deutlich einfacher wird.

Ein weiterer Grund für diese Scheu sind Datenschutzrichtlinien und gesetzliche Vorschriften, wie im nächsten Punkt beschrieben wird. Da es sich bei der Customer Experience um ein sehr großes und vor allem relevantes Thema handelt, werden wir diesem Thema einen eigenen Beitrag widmen.

Wie wir unsere Kunden im Vertrieb unterstützen?

3. Datenschutz & Gesetzliche Vorschriften

Trotz der vielen Vorteile von Digitalisierung, birgt sie auch einige Risiken. Gerade Banken arbeiten mit sehr sensiblen Kundendaten und unterliegen strengen Datenschutzrichtlinien. So fordert der Datenschutz beispielsweise, dass Banken alle geschäftlich genutzten Kommunikationssysteme und generierten Daten selbst hosten müssen. Somit wird es unmöglich externe Dienstleister wie Whatsapp für die Kundenkommunikation zu nutzen. Dies wiederum erschwert es ein überzeugendes Kundenerlebnis zu bieten, da die Kunden eine einfache und moderne Kommunikation über bekannte Kanäle erwarten.

Hinzu kommen einige Problematiken bei der Nutzung von KI: „Die Banken müssen […] erklären können, warum sie einen Kredit ablehnen, den jemand beantragt. Auch eine KI darf niemanden diskriminieren. Wie die Maschine entscheidet, muss deshalb nachvollziehbar sein und regelmäßig überwacht werden.“ Die Verantwortlichen der IT und Kommunikation stehen vor einer großen Herausforderung die Verbesserung der Customer Experience unter Beachtung gesetzlicher Regularien in Einklang zu bringen.

4. Plattformwirtschaft

Erneut spielt die Digitalisierung einen großen Faktor. Um wettbewerbsfähig zu bleiben, haben digitale Plattformen in den letzten Jahren stark an Bedeutung gewonnen. Sie gelten als Geschäftsmodell der Zukunft. Jedoch sind gerade traditionelle Banken eher weniger die Plattformtreiber, wie die folgende Grafik zeigt.

Treibende Kräfte bei der Umsetzung von Plattformen

Quelle: https://www.rolandberger.com/de/Insights/Publications/Die-Zukunft-der-Finanzdienstleistungsbranche-liegt-in-der-Plattform%C3%B6konomie.html

Die Grafik verdeutlicht die besondere Rolle von Big Techs. Diese verfügen beispielsweise über eine große Kundenreichweite, welche sie sich leicht zu Nutze machen können. Gerade die GAFA-Unternehmen (Google, Apple, Facebook, Amazon) verfügen bereits über etablierte Plattformodelle und stoßen mit ihren Finanzdienstleistungen in den Markt vor. Hierbei ist einer der Erfolgsgründe die angepasste User Experience: die Kunden erhalten ein nahtloses und endgeräteunabhängiges Erlebnis in Kombination mit Big-Data-Analysen und Marketing-Automatisierung.

Nicht nur, dass Banken diese Vorteile aktuell nicht bieten können, sondern auch, dass Kunden dies als selbstverständlich erachten, bestärkt die Notwendigkeit sich in diese Richtung weiterzuentwickeln. Das bedeutet, dass Banken sich auf das neue Wettbewerbsumfeld einstellen müssen und vor allem zeitnah Maßnahmen ergreifen sollten. Hierbei gibt es einiges zu beachten: von der strategischen Ausrichtung über die Ziele des Plattformodells, den Einfluss der Implementierung bis hin zu den IT-Infrastrukturen der Plattform. Somit lässt sich die erfolgreiche Einführung einer Plattform im traditionellen Finanzsektor nicht gerade leicht umsetzten. Eine mögliche Lösung: Cloud Plattformen nutzen. Was genau das bedeutet, erklären wir im nächsten Beitrag.

5. Nachhaltigkeit

„Die Mehrheit der Banken bekennt sich zum grünen Wandel.“ – Gerald Prior, Cofinpro. Von intern integrierter Corporate Social Responsibility, über die Entscheidung nur nachhaltige Unternehmen finanziell zu unterstützen bis hin zu Green Bonds, die Nachhaltigkeit ist ein immer wichtigeres Thema in der kompletten Finanzbranche. Banken und Investoren haben mit ihrer zielgerichteten und bewussten Steuerung von Geldströmen einen großen Einfluss auf die nachhaltige Transformation der Gesamtwirtschaft. Es ist für Finanzinstitute zwingend erforderlich, sich mit der Taxonomie der EU auseinanderzusetzen, da diese schrittweise in die EU-Rechtsvorschriften integriert werden wird. Damit gibt die EU einen festen Rahmen vor, um das Wirtschaftsleben nachhaltiger zu gestalten.

Während sich laut einer Studie bereits 60% der Institute mit dieser Thematik auseinandersetzen, stellt die rechtzeitige Umsetzung die Branche dennoch vor Herausforderungen. Trotzdem bietet die Nachhaltigkeit auch große Chancen für die Branche. So kann sie zum Imagegewinn führen, neue Kundengruppen können angegangen werden und innovative Finanzprodukte entwickelt werden. All das kann sowohl im Kredit- als auch im Wertpapierbereich zu Absatzsteigerung führen. Wie umfangreich das Thema Nachhaltigkeit in der Finanzbranche ist und welche weiteren Herausforderungen sowie Chancen sie bietet, zeigen wir Ihnen in einem der folgenden Beiträge.

Es zeigt sich klar, dass die meisten Trends, Entwicklungen und auch Herausforderungen in der Finanzbranche durch die Digitalisierung getrieben werden. Heute ist es wichtiger denn je, seine Strukturen, Angebote und insbesondere Customer Experience den aktuellen Trends anzupassen. Während dies die Unternehmen der Finanzbranche vor enorme Herausforderungen stellt, bietet es auch viele Chancen. Wer jetzt mitzieht und vor allem innovativ handelt, der wird es schaffen wettbewerbsfähig zu bleiben, neue Kunden zu akquirieren und bestehende Kunden zu halten. Denn trotz dem Innovationsvorsprung der FinTechs, etablierte und traditionelle Unternehmen haben einen großen Vorteil: sie besitzen einen viel größeren Kundenstamm, der ihnen vertraut, und können ihren Kunden, beispielsweise in Bezug auf Kreditverleih, mehr bieten.

Haben Sie auch Interesse am Network mit MarketDialog?

Unsere Business2Human Philosophie leben wir nicht nur mit unseren Kunden, sondern auch innerhalb unseres stetig wachsenden Netzwerks. Unabhängig von der Branche, in welcher Sie tätig sind, empfinde ich einen konstruktiven Austausch über SALES als bereichernd und inspirierend.

Ich freue mich darauf Sie kennenzulernen.

Hermina Deiana | Public Relations Consultant MarketDialog GmbH

hermina.deiana@marketdialog.com