Finance - Eine Branche im Wandel Teil 5

Die Auswirkungen auf den Vertrieb in der Finanzbranche.

„Vertrieb in disruptiven Zeiten” powered by Rocking Sales, dem Blog zum Thema Vertrieb

In den vorlaufenden vier Beiträgen zur Finanzbranche haben wir einige aktuelle Trends und Entwicklungen aufgezeigt. Eine besondere Rolle spielen dabei die Digitalisierung, die Customer Experience und die Nachhaltigkeit. All diese Punkte müssen gerade vom Vertrieb in der Finanzbranche beachtet werden, denn dieser wird durch diese Entwicklungen stark beeinflusst. Es gilt, sich neuen Vertriebswegen anzupassen und vor allem die Kundenkommunikation den Ansprüchen der Kunden anzupassen. Welche Möglichkeiten es für neue Vertriebswege gibt, erfahren Sie hier in unserem finalen Beitrag zur Finanzbranche!

Übersicht Blog-Serie Finance

Der Vertrieb der Finanzbranche muss neu aufgestellt werden. Dies ist nicht nur in den bereits beschriebenen Trends (Digitalisierung, Customer Experience, Nachhaltigkeit/ESG) begründet, sondern ergibt sich insbesondere aus den folgenden Gründen:

1. Erhöhter Wettbewerb: Auf dem Markt sind immer mehr ausländische Wettbewerber zu finden, die über deutsche Tochterbanken Produkte und Leistungen zu Konditionen anbieten, bei denen die deutschen Traditionsbanken kaum mithalten können.

2. Neue Finanzdienstleister: Während früher klassische Produkte und Leistungen ausschließlich von Banken vertrieben wurden, sind heute einige neue Finanzshops oder Kredit- und Immobilienmarktplätze bereits etabliert. Selbst wenn diese nicht aus dem Banksektor stammen, beherrschen sie den Vertrieb und damit den erfolgreichen Verkauf.

3. Erhöhte Vergleichbarkeit: Durch das Internet ist es für die Kunden besonders leicht geworden, sich über verschiedene Produkte von verschiedenen Anbietern zu informieren und sich schließlich für das für sie passendste zu entscheiden.

Somit ist klar, der Vertrieb muss sich der geänderten Marktsituation und den neuen Kundenansprüchen anpassen. Hierfür, und insbesondere um individuell auf Kundenwünsche einzugehen, gibt es verschiedene Möglichkeiten, die in Betracht gezogen werden können.

Schöpfen Sie Ihre Potenziale aus?

Wie kann sich der Vertrieb der neuen Marktsituation und den steigenden Kundenansprüchen in der Finanzbranche anpassen?

Omnikanalstrategie

Wie wir bereits in einem vorherigen Beitrag erwähnt hatten, informieren sich die meisten Kunden vor dem Kauf über einen klassischen Kanal online über das Produkt. Das bedeutet, dass eine effiziente Verbindung der digitalen und klassischen Kanäle entscheidend ist, um auch zukünftig eine bedarfsgerechte Beratung zu gewährleisten. Genau hier kommt die Omnikanalstrategie ins Spiel. Das Zielbild hierbei: Kunden können die Customer Journey auf ihrem präferierten Kanal bestreiten, bei Bedarf davon abweichen und später wieder zurückkommen.

Ein klarer Vorteil durch die Kombination von digitalen und klassischen Schnittstellen ist die Generierung von Daten. Es können Informationen über das Kundenverhalten gesammelt werden, wodurch Kundenbedarfe frühzeitig erkannt und somit individuell adressiert werden können.

Der Schlüssel zur erfolgreichen Omnikanalstrategie: die Verzahnung des klassischen und digitalen Marketing- und Vertriebsprozesses. Beispielsweise kann das Marketing durch einen durchdachten Onlineauftritt und wertvolle Kundenkontakte, das Interesse an bestimmten Produkten und Dienstleistungen wecken. Diese sogenannten Leads müssen dann durch den Vertrieb in potenzielle Kunden konvertiert werden und das unabhängig vom gewählten Abschlusskanal. Dies bedeutet, dass nicht nur die Verzahnung von klassischen und digitalen Kanälen umgesetzt werden muss, sondern auch bestehende Kontaktpunkte entlang der Customer Journey angepasst werden müssen. Beispielsweise sollte neben einer klassischen Website für den Onlineauftritt auch die gezielte Nutzung von Social Media Kanälen in Betracht gezogen werden.

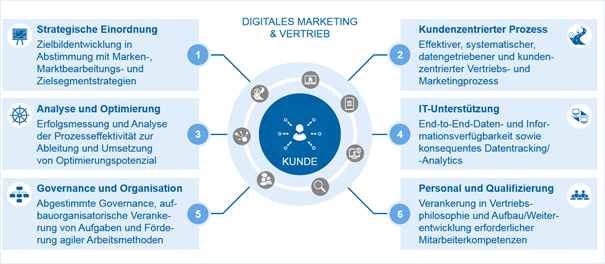

Sechs Elemente, für die erfolgreiche Ausgestaltung von digitalem Marketing- und Vertriebsmanagement:

Der Vertrieb muss also neu ausgerichtet werden. Hierbei können die folgenden drei Schritte helfen:

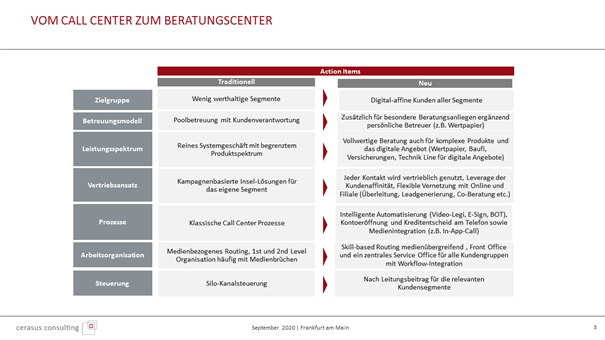

1. Vertriebsmodelle digitalisieren: Da das Kundenverhalten immer digitaler wird, müssen auch die digitalen Fähigkeiten der Organisation gestärkt werden. Es müssen Vertriebswerkzeuge entwickelt werden, welche von den Kundebetreuern und den Kunden selbst genutzt werden können. Dabei sollte das digitale Kundenerlebnis möglichst vereinfacht werden.

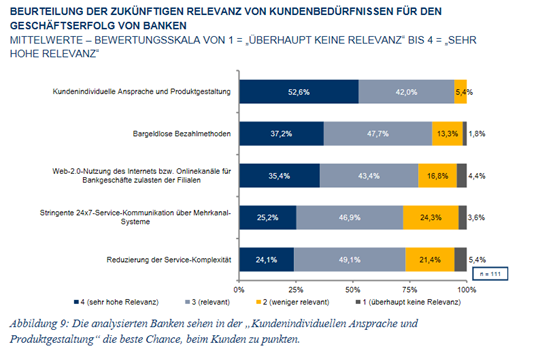

2. Effektive Ansätze zur Kundenansprache und -gewinnung entwickeln: Da es immer weniger persönliche Kontaktpunkte mit den Kunden gibt, müssen neue Wege für eine effektive Ansprache gefunden werden. Hierbei kommt wieder die Nutzung der Daten ins Spiel. Mithilfe dieser können Analyseverfahren zur Segmentierung, Kundenmanagement und Targeting durchgeführt werden.

Das Telefongespräch als Ersatz des Filialbesuchs

Robo Advisors

Durchgängige Customer Journey Map

Für den zielgerichtet Einsatz all dieser Vertriebslösungen ist es notwendig Zielgruppen und Persona zu definieren, Kundensegmente zu kennen und durch die Identifikation der Touchpoints eine durchgängige Customer Journey Map zu gestalten. Jeder Kunde durchläuft die Customer Journey mit ihren Interaktionspunkten und Service-/Produkt-Anforderungen unterschiedlich, daher ist das Design der Touchpoints und die Strukturierung in verschiedenen Formaten wichtig. Eine Kategorisierung der Touchpoints hinsichtlich der Kundenbedarfe ist hier empfehlenswert. Durch die optimierte Customer Journey Map soll die digitale Customer Experience sowie die gesamt Customer Journey verbessert werden. Durch sie kann die Vertriebseffizienz kontinuierlich gesteigert werden. Mehr zur Wichtigkeit der Customer Experience in der Finanzbranche finden sie in unserem dritten Blogbeitrag dieser Reihe.

Weitere vertriebliche Möglichkeiten sind beispielsweise der Einsatz von Value Added Services. Durch sie können den Kunden individuelle Empfehlungen auf Basis der Historie ausgesprochen werden. Ein gutes Beispiel hierfür ist Netflix, was jedem Kunden individuelle Filmvorschläge ausspricht. In der Finanzbranche bedeutet das: in die Produktentwicklung und den Vertrieb müssen mehrwertbringende digitale Serviceleistungen integriert werden.

Wie wir unsere Kunden im Vertrieb unterstützen?

Unsere Business2Human Philosophie leben wir nicht nur mit unseren Kunden, sondern auch innerhalb unseres stetig wachsenden Netzwerks. Unabhängig von der Branche, in welcher Sie tätig sind, empfinde ich einen konstruktiven Austausch über SALES als bereichernd und inspirierend.

Ich freue mich darauf Sie kennenzulernen.

Hermina Deiana | Public Relations Consultant MarketDialog GmbH

hermina.deiana@marketdialog.com